1. 기업 개요

시가총액 6,350억

보통주 : 14,287천 주

유동비율 : 64.42%

대주주 지분 : 35.58%

외국인 보유 비중 : 11.62%

2. 사업 분야 및 매출 현황

주 사업분야는 반도체/디스플레이 전자재료(100%)이며 20년 매출 현황은 아래와 같습니다. 반도체 공정 중 포토레지스터 재료와 디스플레이 제조 시 소모품을 만드는 회사입니다.

3. 영업 이익

원재료값 상승폭은 미비한데 판가가 급등하면서 영업이익률 개선이 되고 있습니다.

4. 매출채권, 재고자산, 가동률

4-1 매출채권

- 21.4% 감소

4-2 재고자산

- 상품 43.1% 증가

- 제품 0.4% 감소

- 재공품 4.4% 감소

- 원재료 1.6% 감소

- 합계 : 1.3% 감소

4-3 가동률

- 1% 상승

5. 4Q20 예상 매출 및 영업 이익

별다른 회계 기법을 적용하지 않는다면 1분기는 4Q20과 비슷한 수준의 매출이 예상됩니다.

이엔에프테크놀로지 1분기 예상 실적

- 예상 매출 1,200억

- 예상 영업이익 139억

6. 결론

4분기에 비용처리 증가(평균 대비 35억)와 매출 감소로 영업이익률 하락을 겪었습니다만 일시적인 현상으로 다시 1분기부터는 정상적인 영업이익률로 돌아올 겁니다.

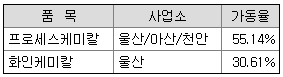

이 회사는 가동률 개선이 키포인트입니다. 산업군도 좋고 전망도 좋지만 아주 낮은 가동률(55.1%/30.6%)이 발목을 잡고 있는데 가동률이 올라가면 매출대비 고정비 감소로 영업 레버리지가 높아지면서 이익률이 크게 증가할 여지가 있습니다. "개선"이 된다는 가정하에 말입니다.

증권사 전망치가 오히려 20년보다 17.2%낮은 565억의 영업이익을 예상하고 있는데 가동률 개선이 안된다면 저 수준으로 될 가능성이 있으므로 개선 여부에 대해 면밀히 파악이 필요합니다.

장점

- 저평가된 멀티플(9.18)

- 가동률 개선으로 인한 매출 증가 기대

단점

- 낮은 가동률

이엔에프테크놀로지 주가

21년 4월 21일 기준가 44,450원

21년 영업이익 682억 시 57,300원

21년 영업이익 570억 달성 시 47,900원

가동률 개선 사항 모니터링 필요

* 상기 의견은 개인적인 분석에 따른 의견입니다.

'반도체_디스플레이_5G' 카테고리의 다른 글

| <LG디스플레이_034220> 재무제표 기반 주가 분석 (0) | 2021.04.24 |

|---|---|

| <솔브레인_357780> 재무제표 기반 주가 분석 (0) | 2021.04.21 |

| <우리조명_037400> 재무제표 기반 주가 분석 (0) | 2021.04.14 |

| <원익QnC_074600> 재무제표 기반 주가 분석 (0) | 2021.04.13 |

| <와이아이케이_232140> 재무제표 기반 주가 분석 (0) | 2021.04.13 |