안녕하세요 컨설턴트입니다.

2025년 47주 차 주요 경제 이슈입니다.

한국장

- 11월 13일: 코스피 옵션만기일, 4,170선 도달

- 11월 14일: –3.81% 급락, 4,011.57 마감

- 단일일 낙폭 기준 4개월래 최대 하락

급락 배경

- 옵션 만기 시점:

- 선물 누적 –4.3조 매도

- 현물 +1조 매수 (프로그램 매수 꼬리 유도)

- 미국 증시 선행 하락 + AI 고평가 논란 영향

- 외국인 차익 실현 본격화

수급 동향

- 외국인: 코스피 –1,411억, 코스닥 –1,431억, 선물 –1,411억

- 개인: 코스피 +576억, 코스닥 +904억, 선물 –576억

- 기관: 코스피 +8,222억, 코스닥 +1,487억, 선물 +374억

- 개인 투자자 1일 순매수 약 3.2조 (4년 반 만의 최대)

투자자 동향

- 고객예탁금: 약 82조 (전주 대비 감소)

- 신용잔고: 25.7조 (사상 최고 부근, 보합권)

- 선물 수급: 지속적 매도 누적 → 12월 동시만기(12/11)까지 약세 경계

정책 발언 이슈

- 이창용 한은 총재:

- “금리 인하 속도·시기 데이터 기반으로 결정”

- “방향 전환도 가능” → 시장선 매파 해석 혼재

- 국채금리 급등 (일시 3.3% 돌파)

- 실제 의도는 금리 인상 아닌 속도 조절 → 과민 반응 자제 필요

섹터별 흐름

▪ 차익 실현 대상:

- 반도체: 삼성전자 –5.4%, 하이닉스 –8.5%

- 조선, 방산, 보험, 지주사 등 단기 급등주 대거 조정

▪ 순환매 유입 업종:

- 제약/바이오: ABL바이오 상한가, 셀트리온·에이치엘비 등 동반 강세

- 화학주: 정유·소재 업종 일부 반등

- 소외 가치주 중심 단기 자금 유입 흐름

미국장

- 셧다운: 43일 지속 후 11/13 해소 (예산안 통과)

- 지표 공백: 고용·물가 등 주요 경제지표 발표 중단

- 연준 내 분열 확대: 인하파 vs 동결파 vs 매파

- 12월 FOMC 전망: 인하 확률 50% 수준으로 하락

주중 흐름

▪ 11월 13일(목):

- 기술주 급락

- 나스닥 –2.29%, S&P500 –1.66%

- 엔비디아 –3.6%, 테슬라 –6.6%, 브로드컴 –4.3%

▪ 11월 14일(금):

- 셧다운 종료 발표

- 장중 낙폭 축소, 저가 매수 유입

- 나스닥 +0.13% 반등, S&P –0.05% 보합

AI·반도체 섹터 흐름

- 급락 이후 단기 반등

- 엔비디아, 팔란티어, 마이크로소프트 +1~2%

- 실적 대기 중:

- 엔비디아 11/19 실적 발표 예정

- 시장은 실적이 AI 랠리 지속 여부 분기점으로 판단

- 기대 못 미칠 경우 단기 충격 가능성 있음

주간 지수 성과

- S&P500: +0.1%

- 다우존스: +0.3%

- 나스닥: –0.5% (기술주 조정 영향)

종합 정리

- 코스피: 옵션 만기 후 급락 → 단기 과열 해소 구간 진입

- 외국인: 대규모 차익실현, 중장기 이탈 아님

- 순환매 섹터: 제약·바이오, 화학 중심으로 자금 이동

- 미국: 셧다운 해소로 불확실성 완화

- AI 실적 (엔비디아) 발표 전 관망세 확대

- 12월 동시만기 전까지 변동성 확대 구간 지속 예상

2. 주간 주요 경제 이벤트 일정

- 11월 20일 연방공개시장위원회 회의록 발표

- 11월19일 엔비디아(NVDA) 실적 발표

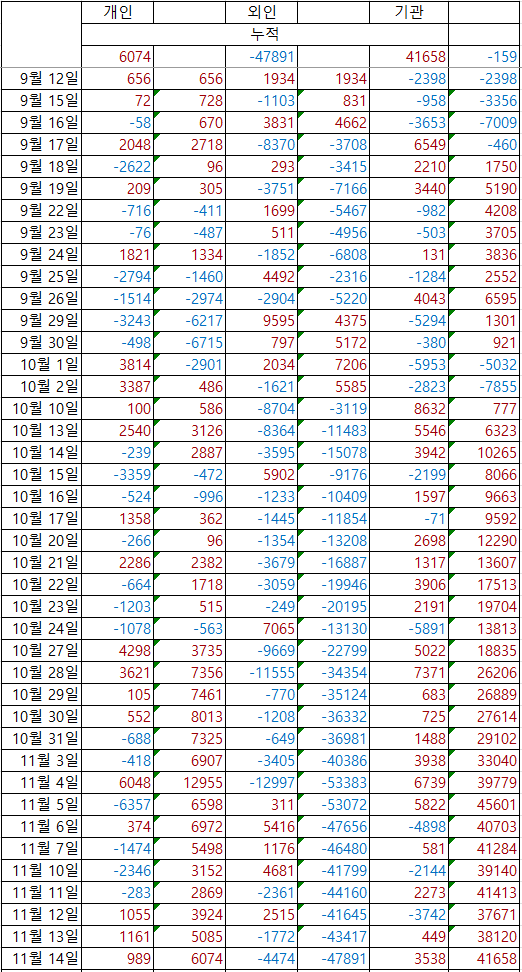

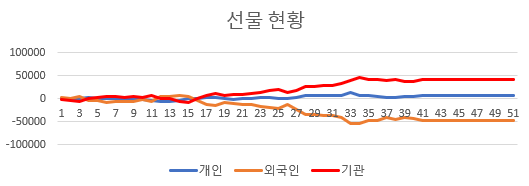

3. 국내 선물 동향

-

- 선물은 매도 강세(4.78조 매도)로 선물 옵션 동시 만기일(12월11일)까지 약세 가능성 높음.

4. 60일간 외인 현물 매매 동향(코스피, 코스닥)

60일 누적 순매수 TOP10

• 삼성전자: +10.05조원

• 삼성전자우: +1.23조원

• 삼성전기: +6,405억원

• 현대로템: +4,793억원

• 이수페타시스: +4,372억원

• 현대모비스: +4,059억원

• LG화학: +4,014억원

• 삼성물산: +3,998억원

• 한국전력: +3,993억원

• LG에너지솔루션: +3,805억원

60일 누적 순매도 TOP10

• SK하이닉스: -6.91조원

• NAVER: -9,243억원

• 한화오션: -8,494억원

• KB금융: -4,179억원

• 현대건설: -3,662억원

• 삼성SDI: -3,454억원

• KT&G: -3,090억원

• LS ELECTRIC: -3,046억원

• LG씨엔에스: -2,575억원

• POSCO홀딩스: -2,483억원

5일 순매수 TOP10

• 셀트리온: +3,291억원

• HD한국조선해양: +1,005억원

• 이수페타시스: +897억원

• 한국타이어앤테크놀로지: +860억원

• 기아: +850억원

• 현대차: +808억원

• 현대모비스: +763억원

• 에이피알: +572억원

• DB하이텍: +537억원

• 유한양행: +533억원

5일 순매도 TOP10

• SK하이닉스: -1.47조원

• 삼성전자: -3,364억원

• 두산에너빌리티: -1,327억원

• 한화오션: -1,252억원

• KB금융: -1,068억원

• SK스퀘어: -934억원

• 삼성중공업: -790억원

• 두산: -691억원

• 신한지주: -633억원

• 하이브: -582억원

5일 ↔ 60일 동시 매수(모멘텀 지속)

• 이수페타시스: 5일 +897억 / 60일 +4,372억 → 비율 21%

• 현대모비스: 5일 +763억 / 60일 +4,059억 → 19%

의미: 부품(PCB/패키징)·완성차에 단·중기 동행자금이 유지된다.

5일 ↔ 60일 동시 매도(추세 연장)

• SK하이닉스: 5일 -1.47조 / 60일 -6.91조 → 최근 5일 매도 집중

• 한화오션: 5일 -1,252억 / 60일 -8,494억 → 중기 매도 기조 지속

• KB금융: 5일 -1,068억 / 60일 -4,179억 → 금융주 약세 유지

역행(리버설) 신호

• 삼성전자: 5일 -3,364억 vs 60일 +10.05조 → 중기 강한 롱 속 단기 차익실현

• 셀트리온: 5일 +3,291억 vs 60일 Top10 外 → 뉴스/이벤트 드리븐 단기 유입

섹터 스냅샷

• AI/반도체: 하이닉스 대규모 매도 지속, 삼성전자는 숨 고르기이지만 중기 유입은 견고.

• 자동차: 현대차·모비스·기아 5일 플러스로 회복 시도.

• 조선: 한국조선해양(매수) vs 한화오션(매도) → 섹터 내 로테이션.

• 배터리/화학: LG엔솔·LG화학 60일 꾸준한 순매수. 삼성SDI는 60일 음수.

• 금융: KB금융 5일/60일 동시 음수.

트레이딩 체크리스트

- 추세 추종(롱): 이수페타시스, 현대모비스, LG화학·LG에너지솔루션.

- 리버설 스윙 관찰: 삼성전자(재유입 전환·거래대금 확인), 셀트리온(모멘텀 지속성 체크).

- 관망/회피: SK하이닉스, 한화오션, KB금융(동시 음수/매도 집중).

한 줄 결론

“외인은 하이닉스에서 강한 차익실현을 이어가며, 자동차·부품·일부 바이오에 단기 자금 유입. 삼성전자는 중기 매수 축 유지 속 단기 숨 고르기.”

'월_주간 시장 분석' 카테고리의 다른 글

| 2025년 49주차 경제 이슈: 차입투자 청산 속 기관 매수, 외국인 선물 매수, 수급이 말하는 49주차 (2) | 2025.11.30 |

|---|---|

| 2025년 48주차 경제 이슈: 선물 수급 흔들린 코스피, 3,900~4,000 박스권 진입 (0) | 2025.11.23 |

| 2025년 46주차 경제 이슈: 코스피 4,200 찍고 급락…AI 거품론과 차익실현 겹쳤다 (0) | 2025.11.09 |

| 2025년 45주차 경제 이슈: 한미 협상 타결·연준 인하, 사상 최고 코스피의 질주 (0) | 2025.11.02 |

| 2025년 44주차 경제 이슈: 반도체가 만든 최고가 행진, 한미 증시 어디까지 갈까 (0) | 2025.10.25 |